消費税の概要

この記事は、消費税システムの概要を示します。 ここでは、売上税設定の要素と、それらがどのように連携して動作するのかを説明します。

概要

販売税の枠組みは、消費税、付加価値税 (VAT)、物品サービス税 (GST)、単位あたりの費用、源泉徴収税などさまざまな間接税のタイプをサポートします。 これらの税は、購買および販売トランザクション中に計算され、文書化されます。 定期的に報告され、税務当局に支払われなければなりません。

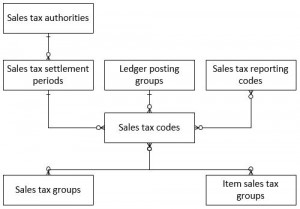

次の図は、税設定のエンティティとそのの関連付けを表示します。

会社が会計処理しなければならないすべての売上税について、売上税コードを定義する必要があります。 売上税コードは、売上税の税率および計算ルールを格納します。

すべての売上税コードは、売上税精算期間にリンクする必要があります。 売上税精算期間は、売上税を売上税所轄官庁に報告し、支払わなければならない間隔を定義します。 すべての売上税務当局に、売上税精算期間を割り当てる必要があります。 売上税務当局は、売上税が報告され、支払われる法人を表します。 また、売上税レポートのレイアウトを定義します。 売上税所轄官庁は仕入先勘定に関連付けることができます。 詳細については、「消費税清算期間の設定」を参照してください。

すべての売上税コードは、元帳転記グループにもリンクする必要があります。 元帳転記グループは、売上税コードの金額が転記される主勘定を指定します。

オプションの売上税レポート コードも定義できます。 これらは、売上税コードに対して計算される各種金額タイプの売上税コードに割り当てることができます。 コード別売上税支払レポートには特定の売上税精算期間と間隔の売上税レポート コードごとの合計が表示されます。

売上税を計算、転記する必要のあるすべてのトランザクションは、売上税グループと品目売上税グループが必要です。 売上税グループは、トランザクションの当事者 (たとえば、顧客または仕入先) に関連付けられますが、品目売上税グループはトランザクションのリソース (たとえば、品目または調達カテゴリ) に関連付けられます。 税グループには税コードの一覧が含まれます。 トランザクションの売上税グループと品目売上税グループの両方に含まれる税コードは、そのトランザクションに適用される税コードです。

次の表に、税設定のエンティティと順序を示します。

| 設定作業 | 必須/オプションおよび説明 |

|---|---|

| 主勘定の作成 | 必須です。 売上税機能を設定する前に、会社で税の支払いと記録に使用する主勘定を作成する必要があります。 |

| 消費税の元帳転記グループの設定 | 必須です。 元帳転記グループは、売上税を記録および支払うための主勘定を定義します。 詳細については、売上税の元帳転記グループの設定 を参照してください。 |

| 消費税所轄官庁の設定 | 必須です。 売上税務当局は、税が報告され、支払われる必要がある法人です。 詳細については、「売上税所轄官庁の設定」を参照してください。 |

| 消費税精算期間を設定します | 必須です。 売上税精算期間には、売上税がいつどれくらいの頻度で報告および支払う必要があるかの情報が含まれます。 これらは、売上税所轄官庁へ関連付けられます。 |

| 消費税レポート コードを設定します | このフィールドは省略可能です。 売上税レポート コードは、1 つの売上税レポート コードの下で複数の売上税コードの金額をレポートする売上税コードに割り当てることができます。 詳細については、「消費税レポート コードの設定」を参照してください。 |

| 消費税コードを設定します | 必須です。 売上税コードは、各売上税の税率および計算ルールを含みます。 売上税コードは、売上税精算期間と元帳転記グループに関連付けられています。 詳細については、「消費税コードの設定」を参照してください。 |

| 消費税グループを設定します | 必須です。 売上税グループは、トランザクションの当事者 (顧客または仕入先) に適用する売上コードの一覧が含まれます。 指定されたトランザクションでは、売上税グループと品目売上税グループ内の売上税コードの交差が、そのトランザクションに適用される売上税コードを決定します。 |

| 品目消費税グループを設定します | 必須です。 品目売上税グループは、トランザクションのリソース (製品、サービスなど) に適用する販売コードの一覧を含みます。 指定されたトランザクションでは、売上税グループと品目売上税グループ内の売上税コードの交差が、そのトランザクションに適用される売上税コードを決定します。 詳細については、「売上税グループと品目売上税グループの設定」を参照してください。 |

| 申請者パラメーター ページで売上税パラメーターを設定する | 必須です。 総勘定元帳、売掛金勘定、および買掛金勘定などのさまざまな領域で、間接税を正しく計算するためのパラメーターを設定する必要があります。 これらのパラメーターのほとんどは既定値ですが、各会社の要件に合わせて変更する必要があります。 |

トランザクションの売上税

すべてのトランザクション (販売/購買ドキュメント明細行、仕訳帳など) で、売上税グループ、および売上税を計算するための品目売上税グループを入力する必要があります。 既定のグループがマスタ データ (たとえば、顧客、仕入先、品目、および調達カテゴリ) で指定されますが、必要に応じて手動でトランザクションのグループを変更できます。 両方のグループは売上税コードの一覧を含み、売上税コードの 2 つの一覧の交差がトランザクションに適切な売上税コードの一覧を決定します。

すべてのトランザクションで、売上税トランザクション ページを開くことで計算された売上税を検索できます。 ドキュメント明細行またはドキュメント全体の売上税を検索できます。 元のドキュメントが誤差のある金額を示す場合、特定のドキュメント (たとえば、仕入先請求書と一般仕訳帳) で計算済売上税を調整できます。

売上税の決済および報告

売上税は、税務当局に定期的に支払う必要があります (月ごと、四半期ごとなど)。 期間の税勘定を決済して、元帳転記グループで指定されている売上税決済勘定に残高を相殺することができます。 この機能は 売上税の決済と転記 ページでアクセスできます。 売上税を決済する売上税精算期間を指定する必要があります。

売上税が支払われた後、売上税支払勘定の決算残高が銀行口座に対して釣り合う必要があります。 売上税精算期間で指定された売上税所轄官庁が仕入先勘定に関連付けられている場合、売上税残高は未処理の仕入先請求書として転記され、通常の支払提案に含めることができます。

条件付消費税

条件付売上税は、請求書に対する支払の実際の金額に比例して支払われる売上税です。 逆に、標準的な売上税は請求時に計算されます。 条件付売上税は、請求書の転記時ではなく、支払を転記するときに、売上税所轄官庁に支払う必要があります。 請求書を転記するとき、トランザクションを売上税帳簿レポートで報告する必要があります。 ただし、トランザクションは売上税支払レポートから除外する必要があります。

総勘定元帳パラメーター ページの 条件付売上税 チェック ボックスをオンにすると、請求書を支払うまで、売上税は差し引かれません。 これは、一部の国/地域では法的要件です。

メモ

条件付売上税 チェック ボックスをオンにするときは、売上税コードと売上税グループを設定し、元帳転記グループも作成して、この機能をサポートする必要があります。

例

売上税を毎月決済します。 6 月 15 日に、10,000 + 売上税の顧客請求書を作成します。

- 売上税は 25%、つまり 2,500 です。

- 請求書の支払期日は 7 月 30 日です。

顧客からの支払が行われていない場合でも、請求書を 6 月 に転記するとき、2,500 を決済し、税務当局に支払う必要が通常ではでてきます。

ただし、条件付売上税を使用する場合は、7 月 30 日に顧客からの支払を受け取るときに税務当局に対して決済します。

先日付小切手

支払方法として先日付小切手を使用する場合、支払が作成されても、銀行口座はクリアされません。 一部の国/地域では、銀行での支払が精算されると、その VAT が「現金化」負債になります。この場合、先日付小切手が決済されます。 この機能を有効にするには、先日付小切手が引き落とされるときに、条件付け税を現金化を選択します。これは現金および銀行管理 > 設定 > 現金および銀行管理パラメーター > 条件付税にあります。

詳細については、「源泉徴収税の設定」を参照してください。

フィードバック

以下は間もなく提供いたします。2024 年を通じて、コンテンツのフィードバック メカニズムとして GitHub の issue を段階的に廃止し、新しいフィードバック システムに置き換えます。 詳細については、「https://aka.ms/ContentUserFeedback」を参照してください。

フィードバックの送信と表示