Kom i gang med aktivleasing

Denne artikel beskriver aktivleasingkapaciteten og gennemgår trinnene til oprettelse af aktivleasing og visning af oplysninger for disse leasinger. Denne artikel definerer også den terminologi, der bruges i brugergrænsefladen og dokumentationen. Aktivleasing er et avanceret funktion til styring, sporing og automatisering af finanstransaktioner for leasede aktiver i Microsoft Dynamics 365 Finance. Aktivleasing overholder internationale regnskabsstandarder (IFRS 16) og US GAAP-standarder (ASC 842). Aktivleasing registrerer og behandler leasingoplysninger og opretter kladdeposteringer for leasingens levetid fra den første registrering over månedlige kladdeposteringer til værdiforringelsen og afslutningen af leasingen. Aktivleasing integreres problemfrit med andre komponenter i Dynamics 365 Finance, herunder anlægsaktiver, kreditor og finans.

Før du kan bruge denne funktion, skal den være aktiveret i Funktionsstyring. I området Funktionsstyring skal du finde og vælge Aktivleasing og klikke på Aktivér nu.

Du kan få flere oplysninger om regnskabsstandarder i standarddokumentationen til IFRS 16 og US GAAP ASC 842.

Aktivleasingelementer

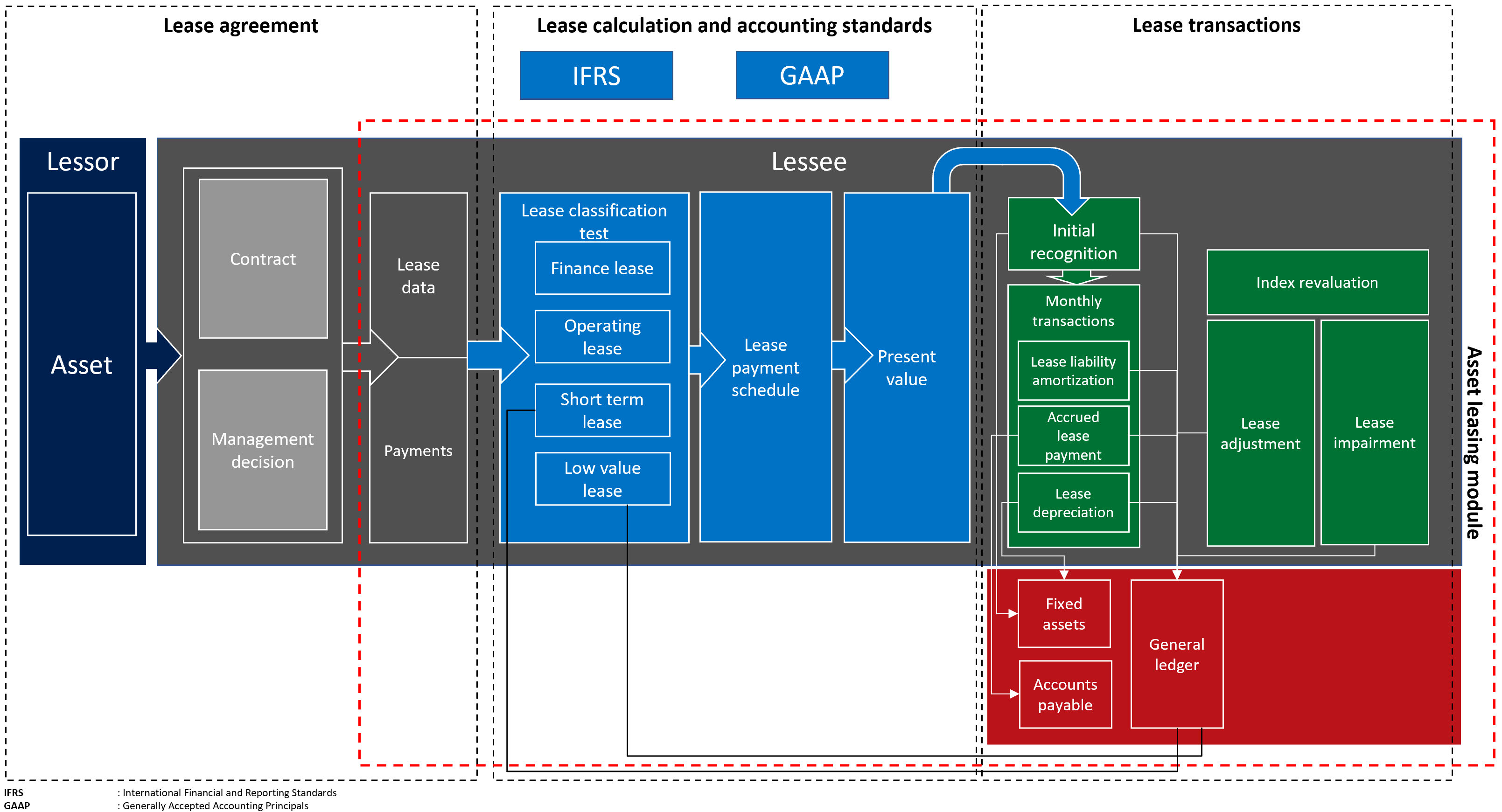

I følgende diagram vises de vigtigste elementer i forretningsprocessen for leasinger.

Et leaset aktiv indeholder følgende hovedkomponenter:

leasing aftale - leasinggiver ejer aktiv og aftaler med leasingtager at leasing en aktiv for en bestemt periode til gengæld for periodiske leasing betalinger. Ud over den juridiske kontrakt mellem leasinggiveren og leasingtageren indeholder leasingaftalen administrative beslutninger som f.eks. sandsynligheden for at gennemføre en fornyelsesmulighed og overdragelse af ejerskab.

leasing beregning og klassificering pr. regnskabsstandard - Den leasing beregning og klassificering identificerer den regnskabsstandard, der vil blive anvendt i den indledende og efterfølgende måling, samt klassificeringstesten, der bestemmer, hvad den leasing type vil være. En leasing kan være en finansiel leasing, en operationel leasing, en kortfristet leasing eller en lavværdileasing. Nettonutidsværdien af fremtidige leasingbetalinger beregnes med henblik på værdiansættelse og klassifikation.

leasing transaktioner - aktiv leasing understøtter den første indregning af brugsretsaktiv for leasingkontrakter på balancen samt efterfølgende måling for enten balanceførte leasingkontrakter eller ikke-balanceførte leasingkontrakter. Ved den første genkendelsestransaktion måles den aktuelle nettoværdi af fremtidige mindsteleasingbetalinger. Disse data bruges til at bestemme værdien af det første brugsretsaktiv og den første leasingforpligtelse, som påvirker organisationens balance. Den efterfølgende måling af de månedlige leasingtransaktioner omfatter akkumulering af rente for leasingforpligtelsen, hvilket øger leasingforpligtelsen. Det måler også de periodiserede leasingbetalinger, der reducerer leasingforpligtelsen, og som efterfølgende vil blive udbetalt til leasinggiveren. Målingen indeholder også amortisering af brugsretsaktivet.

I forbindelse med ikke-balanceførte leasinger beregner systemet den lineære leasingudgift i forhold til det mindste beløb: aktivets økonomiske levetid eller leasingperioden. Ved leasingreguleringerne måles kontraktændringer, f.eks. en leasings forlængelse eller udvidelse, og den værdiforringelsestransaktion, der bruger brugsretsaktivet til ikke-refunderbare omkostninger.

Aktivleasing integreres med Finans for at sikre, at alle bogførte leasingtransaktioner opdaterer kontoplanen. Aktivleasing integreres med kreditorer for at spore leasinggiverfakturaer i kreditor og foretage fremtidige betalinger derfra. Integrationen med anlægsaktiver sporer leasinger i anlægsaktivregistret og bogføre brugsretsaktivstransaktioner, herunder den første anerkendelse, afskrivning og værdiforringelse af aktivet, inde fra Anlægsaktiver.

Komponenter for aktivleasing

Aktivleasing tilknytter leasingoplysninger, betalingsplaner, start- og slutdatoer og betalingsfrekvensen. Den automatiserer også beregninger for nettonutidsværdien, månedlige leasingbetalinger, renter og amortisering af leasing. Systemet udfører test af leasingklassifikation afhængigt af konfigurationen. Tilsvarende leasingtransaktioner oprettes og bogføres baseret på den struktur, der er defineret af den regnskabsstandard, du følger.

I følgende diagram vises leasingbogen, leasingen, beregnet betalingsplan, klassifikationstest for leasinger og leasingbøger samt de tilsvarende regnskabstransaktioner.

leasing bog - Den leasing bog indeholder alle leasing kontraktoplysninger såsom leasing vilkår, handelsværdi og leasing betalinger. Den omfatter også den regnskabsstandard, som du følger, den leasingtype og de tærskler, der tages i betragtning ved test af leasingklassifikation. Leasingbogen indeholder også de leasingtransaktioner, der er bogført i finans.

leasing - leasing indeholder de aktiv leasing oplysninger, der repræsenterer grundlaget for den aktiv leasing, leasing informationskilde er leasing kontrakt- og ledelsesbeslutning, der begge udføres uden for Dynamics 365 Finance. Anlægsaktivets handelsværdi er den pris, der ville blive betalt for et aktiv i en transaktion på målingsdatoen. Denne værdi afhænger af aktivtypen, markedsbetingelserne og andre kriterier, der kan tages i betragtning under vurderingen. Aktivets handelsværdi vil blive taget i betragtning i klassifikationens testligning.

aktiv brugstid - Dette repræsenterer de resterende perioder af brugstid af en aktiv fra den leasing startdato. Aktivets brugstid tages i betragtning i klassifikationens testligning. Den adskiller sig fra den brugstid, der er defineret i anlægsaktiver.

trinvis lånesats - Dette er den rentesats, der bruges til at beregne nutidsværdien. Systemet bruger den implicitte sats, hvis den er defineret i leasingdataene, til beregning af den aktuelle værdi af leasingbetalingerne. Hvis den implicitte sats ikke er defineret, anvendes den trinvise lånesats.

annuitet type - Dette er den leasingbetaling, der forfalder enten i begyndelsen af betalingsperioden eller i slutningen af perioden. Dette kan være forskudsbetaling eller forfalden annuitet (ved begyndelsen af leasingbetalingsperioden) eller almindelige annuiteter (ved afslutningen af leasingbetalingsperioden).

Den første måned betragtes som periode nummer nul for forskudsbetaling. Den første måned vil blive vurderet som en periode for efterbetalinger.

Sammensætningsinterval - Dette repræsenterer antallet af perioder, som renten sammensættes pr. År. Dette kan f.eks. være månedligt (12 perioder pr. år), kvartalsvist (fire perioder pr. år), halvårligt (to perioder pr. år) eller hvert år (en periode pr. år). Antallet af perioder tages i betragtning i beregningen af nettonutidsværdien.

Startdato – Dette er den dato, hvor leasinggiver gør aktiv tilgængelig for leasingtager. Alle leasingberegninger og transaktioner baseres på ikrafttrædelsesdatoen. Ikrafttrædelsesdatoen skal være i begyndelsen af en periode (først i måneden) for at sikre nøjagtigheden af efterfølgende beregninger. Du kan bruge feltet Kontraktsignaturdato til at angive den faktiske dato, hvor kontrakten blev underskrevet.

leasingperiode - Dette er længden af den leasing periode i måneder.

Bemærk!

Definitionen af leasingperioden er baseret på antallet af perioder, eller intervaller, i betalingsplanens linjer. Det definerede antal intervaller vil blive konverteret til måneder.

Betalingsplanlinje - Dette registrerer de leasing betalinger pr. Periode. Den angiver også, om en fornyelsesperiode skal udøves og medtages i den første måling af brugsretsaktivet og leasingforpligtelsen. Du kan definere startdatoen for de forfaldne leasingbetalinger og de periodeintervaller, der angiver længden af leasingen, som kan være dage, måneder eller år.

Betalingsfrekvens - Dette angiver, om betalingen er månedlig, kvartalsvis, halvårlig eller årligt. Slutdatoen beregnes automatisk på baggrund af startdatoen og antallet af angivne perioder.

Betalingsplan – Den beregnede nettonutidsværdi baseret på den tid, der dækkes af de leasing betalinger, betalingsbeløbet, sammensætningsperioderne og annuitet typen.

Perioder - Dette er de leasing perioder, der afspejler den sammensatte interne og annuitet type. Sammenlægningsintervallet bestemmer, hvordan perioderne opdeles. Du kan angive følgende sammenlægningsintervaller:

- Månedligt, 12 perioder pr. år

- Kvartalsvist, fire perioder pr. år

- Halvårligt, to perioder pr. år

- Årligt, en periode pr. år

Den første periode starter med periode nul, hvis annuitetstypen er forfalden annuitet. Ellers starter den første periode med periode ét, hvis annuitetstypen er efterbetalinger.

- Måneder – Angiver antallet af kalendermåneder i løbet af leasing længde. Betalingsbeløbet er det forfaldne beløb, som det er defineret i betalingsfrekvensen. Den beregnede nettonutidsværdi er den nettonutidsbaserede leasingbetaling pr. periode, sammenlægningsintervallerne og den trinvise lånesats.

Bemærk!

Nettonutidsværdien beregnes på baggrund af den nedsatte likviditetsligning.

Bøger - Dette er den forudkonfigurerede opsætning, der er knyttet til hver leasing. I bogen defineres de anvendte regnskabsstandarder, leasingtyper og den tærskel, der skal bruges som grundlag for klassifikationstestene. Klassifikationstest bruges til at angive leasingtypen automatisk.

Regnskabsstruktur – Dette viser den valgte regnskabsstandard, enten IFRS 16 og ASC 842, som du understøtter. Regnskabsstandarden angives i den bog, der er knyttet til leasingen. Regnskabsstandarden bestemmer, hvilke finanskonti der er angivet i posteringsprofilen.

leasing typer - Dette angiver, hvilken af de to typer leasingkontrakter der vil blive brugt, enten en finansiel leasing eller en operationel leasing. Under en finansiel leasing overføres risici og belønninger, der er relateret til det leasede aktiv, til leasingtageren. Under en operationel leasing vil risici og belønninger, der vedrører et leaset aktiv, forblive hos leasinggiveren. En tredje mulighed er en automatisk identifikation af leasingtypen, enten finansiel eller operationel, baseret på de definerede tærskler i bogen. Denne automatiske identifikation udføres under genklassificeringstesten af leasingen.

Tærskelværdier- Anvendes i de leasing klassificeringstest til at bestemme, om aktiv er klassificeret som en af følgende:

leasingperiode - Den procentdel af brugstid, der skal anvendes i klassificeringstesten. Leasingen klassificeres som finansiel, hvis leasingtypen er angivet til automatisk, og hvis leasingperioden for aktivets brugstid er større end eller lig med den procent, der er defineret her.

Netto nutidsværdi - Procentdelen af aktiv's handelsværdi, der anvendes i klassificeringstesten. Systemet klassificerer leasingen som finansiel, hvis leasingtypen er angivet til automatisk, og hvis nettonutidsværdien af fremtidige leasingbetalinger for aktivets handelsværdi er større end eller lig med den procent, der er defineret her.

Kortfristede leasing – Hvis leasingperiode er mindre end eller lig med den definerede værdi, klassificeres leasing som en kortfristet leasing.

Lav værdi – Hvis aktiv handelsværdi er mindre end eller lig med den definerede værdi, klassificeres leasing som en lavværdileasing.

leasing klassificering og transaktioner - Den leasing klassifikation er en automatiseret proces til klassificering af leasingkontrakter baseret på de definerede tærskler i bøger ud over andre klassificeringstestkriterier for at identificere, om leasing er en finansiel leasing, operationel leasing, kortfristet leasing eller leasing med lav værdi. Dette identificerer også, om den udskudte lejeproces følges.

Klassifikationstest omfatter overdragelse af ejendomsretten, købsoption, leasingperiode, nettonutidsværdi og entydigt aktiv. Følgende diagram viser klassifikationstest af leasinger.

Hver leasingtype håndterer regnskabet forskelligt for forskellige leasingtransaktioner. Transaktionerne omfatter indledende anerkendelse, renteudgift, forfalden leasingbetaling og leasingafskrivning, og de er baseret på de regnskabsstandarder, du følger (IFRS 16 eller ASC 842). Finanskonti defineres under leasingposteringsprofilen for hver transaktionstype og regnskabsstruktur.

Leasingtransaktioner for aktiv

Første indregning

Den første anerkendelse af et leaset aktiv bruger den beregnede nettonutidsværdi, så den kan rapporteres på balancen. Regnskabsposten genereres automatisk. Denne transaktion debiterer kontoen for brugsretsaktivet og krediterer den operationelle leasingforpligtelseskonto på følgende måde. Hvis der er knyttet et anlægsaktiv til leasingen, vil den oprindelige anerkendelsespost blive vist som en anskaffelse af et anlægsaktiv. I dette scenario skal du definere en posteringsprofil for anlægsaktiver, der skal bogføres på brugsretsaktivets konto.

Bemærk!

Operationelle leasinger understøttes kun af US GAAP ASC 842.

| Skriv | Debet | Kredit |

|---|---|---|

| Operationel leasing under US GAAP | Brugsretsaktiv | Operationel leasingforpligtelse |

| Finansiel leasing under IFRS og US GAAP | Brugsretsaktiv | Finansiel leasingforpligtelse |

Amortisering af leasingforpligtelse (renteudgift)

Renten for en leasing anerkendes ved at beregne rente for leasingens startsaldo, leasingbetaling for perioder, rentelånesats og sammenlægningsintervalperioder pr. år. Rentebeløbet øger den operationelle leasingforpligtelseskonto ved at kreditere den, hvilket vil blive afspejlet i organisationens balance. Transaktionen omfatter også en debetpost på renteudgiftskontoen, som afspejles på driftsregnskabet for finansielle leasinger og på leasingudgiftskontoen for operationelle leasinger.

| Type | Debet | Kredit |

|---|---|---|

| Post for operationel leasingforpligtelse under US GAAP ASC 842 | Leasingudgift | Operationel leasingforpligtelse |

| Post for finansiel leasingforpligtelse under IFRS og US GAAP | Renteudgift | Finansiel leasingforpligtelse |

Periodiseret leasingbetaling

En periodiseret leasingbetaling anerkendes som en fremtidig leasingbetaling, der er forfalden til at blive behandlet som en betalingstransaktion fra bank- eller kontantkonti. Den forfaldne leasingbetaling reducerer leasingforpligtelsen ved at debitere leasingforpligtelseskontoen mod, om en kreditorreskontro i tilfældet af en leasinggiver er defineret som en kreditor, eller kreditsiden bogføres på en finanskonto for vekselgæld, så betalingen vil blive udført mod enten kreditor eller vekselgæld.

| Type | Debet | Kredit |

|---|---|---|

| Operationel leasing under US GAAP | Operationel leasingforpligtelse | Kreditors passiv (reskontro)/Vekselgæld |

| Finansiel leasing under IFRS og US GAAP | Finansiel leasingforpligtelse | Kreditors passiv (reskontro)/Vekselgæld |

Afskrivning af aktiv

Brugsretsaktivet afskrives i forhold til den mindste værdi, som enten er aktivets brugstid eller leasingperioden. Metoden til beregning af afskrivning for operationel leasing US GAAP (ASC 842) er baseret på forskellen mellem den lineære leasingudgift og rentebeløbet. Afskrivning på finansiel leasing beregnes ved hjælp af en lineær standardmetode. Leasingafskrivningen har indflydelse på driftsregnskabet ved debitering af renteudgifter. Balancen påvirkes ved kreditering af akkumuleret brugsretsaktivkonto for finansielle leasinger. Hvis leasingen er knyttet til et anlægsaktiv, udføres afskrivningstransaktionerne kun fra anlægsaktivmodulet.

| Type | Debet | Kredit |

|---|---|---|

| Operationel leasing under US GAAP | Leasingudgift | Akkumuleret afskrivning af brugsretsaktiv |

| Finansiel leasing under IFRS og US GAAP | Afskrivning af brugsretsaktivets udgift | Akkumuleret afskrivning af brugsretsaktiv |

Kortfristet leasing

En kortfristet leasing anerkendes som en udgift, der vil påvirke en organisations resultatopgørelse. Den genererede forfaldne leasingbetaling debiteres leasingudgiftskontoen og krediteres vekselgælds- eller kreditorens reskontrokonto.

| Type | Debet | Kredit |

|---|---|---|

| Post for kortfristet leasing under IFRS og US GAAP | Leasingudgift | Kreditors passiv (reskontro)/Vekselgæld |

Lavværdileasing

En lavværdileasing anerkendes som en udgift, der påvirker din organisations resultatopgørelse. Den genererede forfaldne leasingbetaling debiteres leasingudgiftskontoen og krediteres vekselgælds- eller kreditorens reskontrokonto.

| Type | Debet | Kredit |

|---|---|---|

| Post for lavværdileasing under IFRS og US GAAP | Leasingudgift | Kreditors passiv (reskontro)/Vekselgæld |

Værdiregulering af indeks

Dette er aktivleasingkontoen for variable leasingbetalinger, der måles med en indekssats. Ændringer i leasingbetalinger, der skyldes indekssatsudsving, udgør en leasingregulering under IFRS 16. Leasingforpligtelsen og brugsretsaktiverne reguleres for at afstemme de nye betalinger.

| Type | Debet | Kredit |

|---|---|---|

| Indeksrevaluering under IFRS i tilfælde af forøgelse | Brugsretsaktiv | Operationel leasingforpligtelse |

| Indeksrevaluering under IFRS i tilfælde af fald | Operationel leasingforpligtelse | Brugsretsaktiv |

Når betalinger ændres på grund af en ændring af indekssatsen, vil kun de variable betalinger blive ændret, medmindre der er flere ændringer i pengestrømme, f.eks. en ændring i leasingperioder for rentesatser i henhold til US GAAP ASC 842.

Leasingregulering

Ved leasing af aktiver kan leasinger reguleres, hvis leasingperioderne ændres, leasingen forlænges, eller hvis der er flere omstændigheder, inden for hvilke en leasing kræver en regulering. Der bogføres leasingreguleringer for at øge eller reducere brugsretsaktivet og leasingforpligtelsen. Reguleringsprocessen tager overførte slutsaldi for amortisering af passiver og aktivsaldo på reguleringsdatoen. Når en leasing er knyttet til anlægsaktivet, bogføres reguleringen af brugsretten ved hjælp af det id, der er tildelt i Anlægsaktiver.

| Type | Debet | Kredit |

|---|---|---|

| Reguleringspost til leasing for IFRS og US GAAP i tilfælde af forøgelse | Brugsretsaktiv | Operationel leasingforpligtelse |

| Reguleringspost til leasing for IFRS og US GAAP i tilfælde af fald | Operationel leasingforpligtelse | Brugsretsaktiv |

Værdiforringelse af leasing

Dette repræsenterer den overførte saldoreduktion af brugsretsaktivet. Identificer værdiforringelsesbeløbet, transaktionsdatoen og de resterende perioder. Det resterende brugsretsaktiv amortiseres på et lineært grundlag. Logikken for leasingens værdiforringelse vurderer aktivets overførte værdi, som findes i afskrivningsplanen for aktiver.

| Type | Debet | Kredit |

|---|---|---|

| Post til værdiforringelse for IFRS og US GAAP | Udgift til værdiforringelse | Brugsretsaktiv |

Bemærk!

Hvis leasingen er knyttet til et anlægsaktiv, skal værdiforringelseen af leasingen bogføres fra anlægsaktiver, da afskrivning af aktiver køres fra modulet Anlægsaktiver.

Transaktioner med dobbelt valuta leasing kan bogføres i en anden valuta end regnskabs- og rapporteringsvalutaen. Valutakursen er angivet i finansmodulet på ikrafttrædelsesdatoen. Du kan ændre valutakurserne ved at indstille feltet Fastkurs til Ja, når du opretter leasingen. Når du angiver leasingtransaktioner, vil de første anerkendelsestransaktioner og efterfølgende afskrivningstransaktioner bruge valutakursen pr. ikrafttrædelsesdatoen. De efterfølgende betalings- og rentetransaktioner vil bruge den aktuelt aktive valutakurs.

Oprette en aktivleasing

Du kan oprette en ny leasing ved at følge disse trin:

Hvis du vil bruge Aktivleasing, skal du aktivere den i arbejdsområdet Funktionsstyring. I arbejdsområdet Funktionsstyring skal du vælge Alle. Vælg Aktivleasing, og vælg derefter Aktivér nu.

Gå til Aktivleasing > Generelt > Leasingoversigt. I oversigtspanelet Generelt skal du udfylde de obligatoriske felter.

- leasing oplysninger

- aktiv brugstid (måneder)

- leasing gruppe

- trinvis lånesats (%)

- Sammensætningsinterval

- annuitet type

- Valuta

- Ikrafttrædelsesdato

I oversigtspanelet Betalingsplanslinjer skal du angive en betalingslinje og vælge Opret planer.

Vælg Bøger.

I oversigtspanelet Generelt. Det Første leasingforpligtelse og leasingforpligtelse beregnes.

I oversigtspanelet Test af leasingklassifikation skal du kontrollere værdien i feltet Leasingtype.

Den automatiske Leasingtype klassificeres ud fra de kriterier, der er defineret på siden Bøger.

Gå til Betalingsplan i sektionen Funktion.

Siden Betalingsplan viser fremtidige betalingsplaner for et leasing-id. Vælg Bekræft tidsplan for at kunne bogføre Første anerkendelse-transaktioner.

Vælg Første anerkendelse for at oprette en indledende anerkendelseskladde.

Vælg Aktivleasingkladder for at bogføre den første anerkendelsestransaktion.

Fra betalingsplanen kan du åbne en detaljeret side, der viser transaktioner for brugsretsaktiv.

Amortiseringsplanen for leasingforpligtelse viser det rentebeløb, der er beregnet for hver periode.

Opret kladden, og gå derefter til Aktivleasingkladder. Amortiseringsplanen for leasingforpligtelse vises også i rentetransaktionerne.

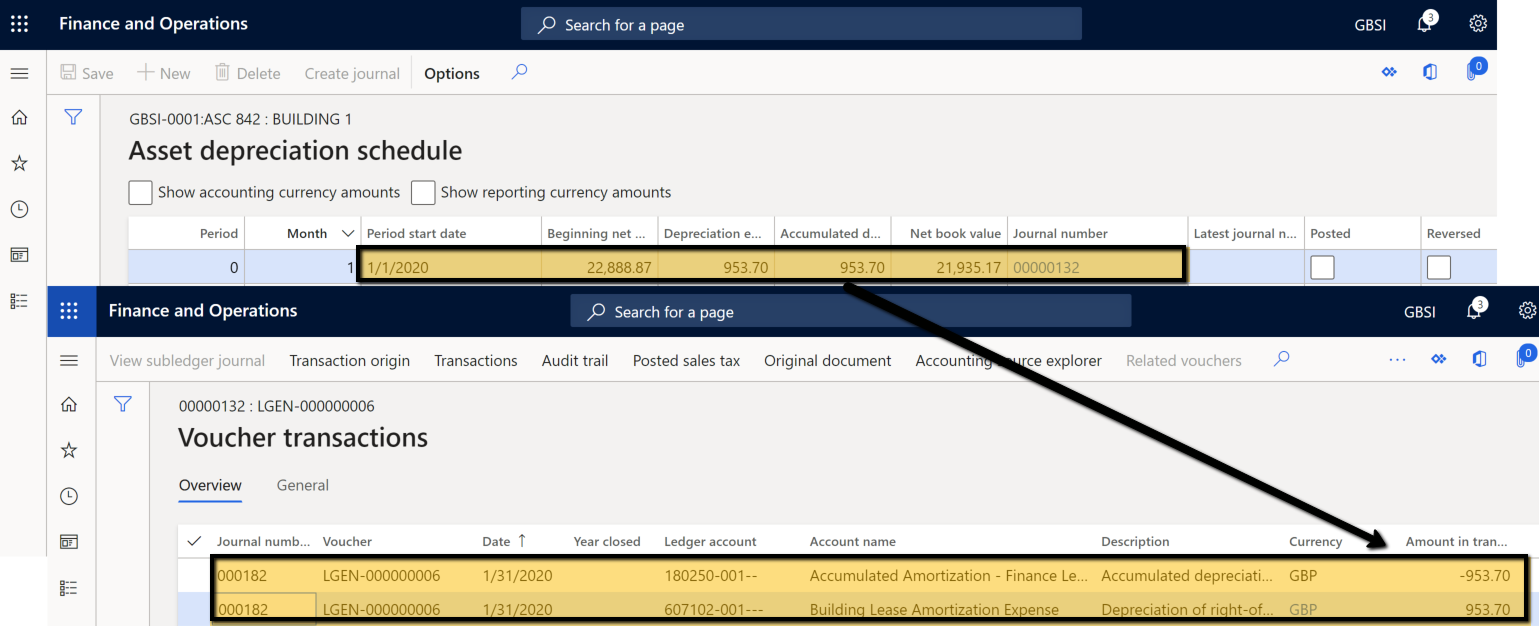

På siden afskrivningsplan for aktiver vises afskrivningstransaktionerne for det valgte leasing-id.

På siden ROU-aktivtransaktioner vises den første anerkendelse, akkumuleret afskrivning og aktivets saldo.

Siden Transaktioner for leasingforpligtelse viser den første anerkendelse, betaling af leasingrente, leasingbetaling og saldoen for leasingforpligtelse.